Автор: Intro.

Сейчас на рынках, где доминируют высокочастотные алгоритмы, принято говорить, что доля прибыли для не-ВЧ трейдеров уменьшилась. Ваша прибыль тем больше, чем меньше ваш средний трейд и короче время удержания позиции. Однако, судя по моему опыту, это не совсем обязательно так. Просто адаптируйте свою торговлю к новым условиям рынка и уделяйте больше внимания исполнению своих ордеров.

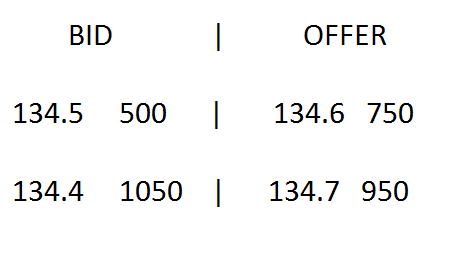

Несмотря на то, что все мои модели полностью автоматизированы, я все еще люблю смотреть на рынки и, в частности, на стаканы котировок, когда исполняются мои заявки. Кое-что я заметил некоторое время назад, торгуя 30-летние бонды. Вне зависимости от того, какой мой лимитный ордер был исполнен, я немедленно оказывался в убытке. Что это значит лучше пояснить на примере. Скажем, мы имеем стакан котировок

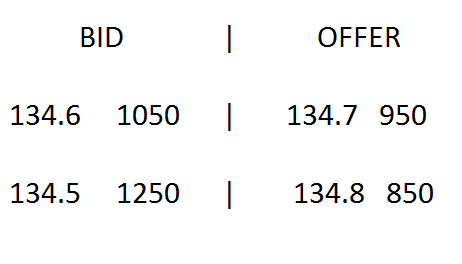

и мой ордер на продажу стоит по цене 134.6. Как только меня исполняют средняя цена тут же двигается против меня (по-моему, автор – кретин, простите меня, но я продолжу перевод –прим. переводчика) и стакан становится таким:

Так что же происходит и почему моя заявка всегда одна из последних исполненных? Довольно простой факт, когда я получаю позицию – других ордеров на моем ценовом уровне более не остается и цена двигается на один тик.

Быстрое исследование сайта Чикагской биржи показало, что причиной этого был тип алгоритма сведения заявок ФИФО (первый вошел, первый ушел).

Что такое алгоритм сведения заявок? CME объясняет это так:

Алгоритм сведения заявок – технология заключения сделок и нахождения их параметров, используемая, когда агрессивный ордер сводится с другим или множеством других ордеров. В примере выше моя торговая модель выставляла заявку только в том случае, когда цена подходила к устраивающему меня уровню, который всегда делал меня одним из последних желающих присоединиться к очереди заявок и, следовательно, одним из последних исполненных, согласно парадигме ФИФО.

На практике это значит, что я всегда исполнялся по наиболее печальному сценарию, когда цена немедленно шла против меня и никогда не исполнялся по хорошему сценарию, когда цена «тронула» мой уровень и немедленно пошла в моем направлении. (трейдинг вообще череда сплошных разочарований и несбывшихся надежд –прим. переводчика)

Как вы понимаете, я решил выставлять свои ордера как можно раньше. Но, вообще-то говоря, это наблюдение говорит о том, что значимость такого принципа работы разная для разных людей. Для дейтрейдеров, которые не торгуют автоматическими средствами, работа в режиме ФИФО может часто означать уменьшение ожидания прибыли в один тик на трейд, что может быть достаточно существенным. Существует и другие ситуации, когда алгоритм исполнения может стать столь же важным, как и сама торговая стратегия.

Другой пример мэтчингового алгоритма – это алгоритм пропорционального распределения, типичный для фьючерса на евродоллар. Если вы действительно хотите получить исполнение на Х лотов вы можете просто послать ордер объемом больше чем Х, причем, чем больше разница между Х и вашей заявкой, тем больше у вас шансов быть исполненным (ЗАМЕЧАНИЕ: разумеется, вам могут вкатать весь размер выставленной заявки, поэтому автор не несет никакой ответственности).

Разумеется, акцентирование внимания на алгоритме исполнения — всего лишь вершина айсберга высокочастотной торговли. Но иногда даже начальные навыки могут прибавить вам дохода.

В заключение хотелось бы сказать, что как бы хорош не был ваш симулятор торговли, в реальном мире всегда остаются неизвестные факторы. Поэтому смотрите на реальные торги и это может быть по-настоящему мощным инструментом для вас.

Оригинал статьи здесь

Комментарии:

dobrachev: А зачем вообще было переводить такую статью?

Intro: А хз, для новичков может быть будет полезным.